Ekonomik ve sosyal beklentilere ilişkin ‘gerçekçi’ çözüm önerilerimize bu yazımızda ‘İş ve Sosyal Güvenlik’ konuları ile devam edip sonlandıracağız. Üç yazı boyunca vatandaşın sosyal ve ekonomik koşullarını iyileştirmek için girdiği beklentilere gerçekçi ve aktüeryal dengeyi sarsmadan öneriler getirmeye çalıştık. Daha önce de belirttiğimiz üzere, herkesin ortak temennisi 3 Kasım 2002 tarihinden bu yana AK Parti hükümetleri döneminde artırılan refah düzeyinin ve çalışanlarla işverenler lehine getirilen sosyal ve ekonomik hakların artırılmasıdır. Bunun yolu da güçlü ve duyarlı bir tek parti hükümetidir. Bunu yapabilecek en güçlü aday da AK Parti’dir.

Önceki gün sayın Başbakanımız Ahmet Davutoğlu tarafından yapılan değerlendirme ile birlikte erken seçim gündeme gelmiştir. Dolayısıyla olası bir erken seçimde vatandaşlarımızın ekonomik ve sosyal beklentilerini karşılayacak hususların dikkate alınması son derece faydalı olacaktır.

Asgari ücret vergi dışı bırakılabilir mi?

Ülkemizde 7 Haziran seçimleri ile birlikte ekonomik ve sosyal vaatler belirgin bir şekilde ağırlığını hissettirdi. Seçim beyannamelerinde yer alan vaatlerden birisi de asgari ücretin vergi dışı bırakılmasıydı. Elbette AGİ ile birlikte değerlendirildiğinde ülkemizde asgari ücret üzerinden alınan vergilerin ciddi bir tutara karşılık gelmediği görülecektir.

Esasen Sayın Cumhurbaşkanımız Recep Tayyip Erdoğan’ın ve Başbakanımız Ahmet Davutoğlu’nun çeşitli söylemlerinde ve AK Parti hükümetlerinin açıkladığı hedefler arasında asgari ücretin vergi dışı bırakılması diğer siyasi partilerden çok daha önce önemli dile getirilmiştir. Bu anlamada da gelir vergisi yasasının yeniden hazırlanması söz konusu olmuştur.

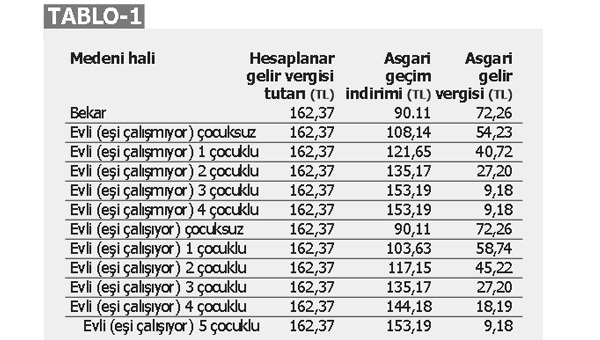

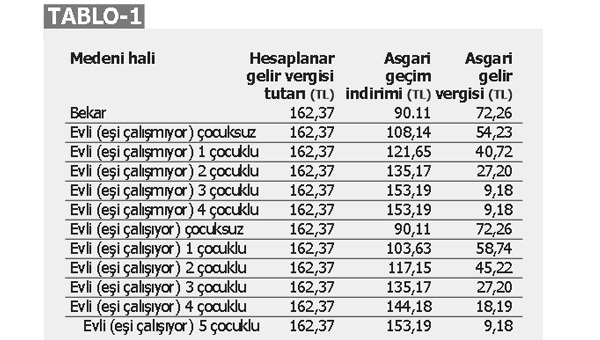

Aşağıdaki tablodan (TABLO-1) hareketle asgari ücret üzerinden hesaplanan gelir vergisinden Asgari Geçim İndirimi düşüldüğünde en yüksek 72.26 TL ve en düşük de 9.18 TL gelir vergisi ödendiği görülmektedir. Dolayısıyla asgari ücrete kadar olan gelirler üzerinden esasen çok fazla bir gelir elde edilmemektedir. Bu nedenle başta çalışanlar olmak üzere, esnaf, sanatkar ve serbest meslek erbabının asgari ücrete kadar olan gelirlerin vergi dışı bırakılması bütçe üzerinde çok yüksek bir yük getirmeyecektir.

Ücretten hangi kesintiler oluyor?

Ücretliler üzerinden gelir vergisi, sosyal güvenlik primi, işsizlik sigortası primi ve damga vergisi olmak üzere dört farklı kesinti yapılmaktadır. Ücretlerden kesilen vergiler, sosyal sigorta primi, işsizlik sigortası primi ile sosyal sigorta ve işsizlik sigortası priminin primi işveren payı toplamı net ücrete oranlandığında, oldukça yüksek tutarda vergi yükü olduğu görülmektedir. Asgari ücretin vergilendirilmesi adalet ilkesine de uygun değildir. Çünkü o gelire sahip olan kimse zaten temel ihtiyaçlarını sınırlı bir şekilde karşılayabilmektedir.

Ülkemizde gıda, benzin, otomobil, cep telefonu gibi pek çok harcamada tüketicilerden alınan dolaylı vergilerin oranının yüzde 69 olduğu dikkate alındığında çalışanların hem kazanırken ve hem de harcarken vergi ödediği gerçeği ortaya çıkmaktadır. AB ülkelerinde dolaylı vergilerin oranı yüzde 27’dir.

Ülkemizde dolaylı vergilerin oransal olarak yüksek olması ve harcamalar üzerinden KDV, ÖTV gibi vergilerin de alınıyor olması nedeniyle ücretliler ülkemizde hem kazanırken ve hem de harcarken vergi ödüyor.

İşverenlerin çalışanları adına sağladığı aile ve çocuk zamları, evlenme ve doğum yardımı, özel sağlık sigortası primi, eğitim bursu, konut yardımı, giyim yardımı, ramazan kolisi, erzak yardımı ve yemek yardımı gibi sosyal menfaatlerde daha önemli oranlarda indirim konusu yapılabilmelidir. Ayni yardımlardan vergi alınmamalıdır. Böylece hem çalışanlar rahat bir nefes alabilecek, hem de verginin tabana yayılması kolaylaşacak ve işletmelerin işçilik maliyetleri optimum oranlara düşeceğinden rekabet gücü artacaktır.

Damga vergisi kaldırılmalıdır

Ücretler üzerinden damga vergisi de alınmamalıdır. Bütçe kalemleri içerisinde damga vergisinden elde edilen gelirin çok büyük bir bölümü kamu kurumları ile yapılan sözleşmelerden alınmaktadır.

Esasen sözleşme ve yazılı iş yapma kültürünün zayıf olduğu ülkemizde sözleşmelerden damga vergisi alınması şirketler arasında da çeşitli nedenlerle ihtilaflara neden olmaktadır. Bu nedenle sözleşmelerden de damga vergisi alınmamalıdır.

Gelir vergisi nasıl olmalı

Ücretler üzerindeki vergi yükü azaltılmalı ve ücretlerin vergilendirilmesine ilişkin GVK’nın 103. maddesinde yer alan tarifedeki dilimler Anayasa mahkemesi kararı çerçevesinde yeniden düzenlenmeli, vergi tarifesindeki halen 15, 20, 27 ve 35 olmak üzere 4 olan dilim sayısı artırılmalı ve dilimler arasındaki makas açılarak yüksek ücret kabul edilen tutarın diğer OECD ülkeleri seviyesine çıkarılması sağlanmalıdır. Böylece hem daha adaletli ve hem de ödeme gücünü aşan kısmın vergilendirilmesi söz konusu olabilecektir.

Gelir vergisine tabi gelirlerin vergilendirilmesinde esas alınan tarife aşağıdaki gibi olmalıdır. Asgari ücretin katlarının alınması ile daha sağlıklı bir model oluşturulacaktır. Buna göre;

- Asgari ücretin bir yıllık tutarı vergilendirilmemelidir.

- Asgari ücretin yıllık tutarının 24 katı yüzde 10;

- Asgari ücretin yıllık tutarının 48 katı yüzde 15;

- Asgari ücretin yıllık tutarının 72 katı yüzde 20;

- Asgari ücretin yıllık tutarının 96 katı yüzde 25;

- Asgari ücretin yıllık tutarının 120 katı yüzde 30;

- Asgari ücretin yıllık tutarının 180 katı ve üzerinin yüzde 35 oranında vergilendirilmelidir.

Ayrıca, SGK primlerini düzenli ödeyen işverenlere benzer şekilde vergisini düzenli ödeyenlere de gelir ve kurumlar vergisinde beş puanlık indirim sağlanmalıdır.

Vergi oranlarının daha rasyonel ve kabul edilebilir şekilde belirlenmesi kayıtdışı çalışmayı azaltacağı gibi işletmelerin haksız rekabete uğramasını önleyecek ve yabancı yatırımlarda yaşanan sorunları da çözecektir.

Vergi barışı, matrah artışı ve stok affı

Piyasalarda AK Parti’nin ilk yıllarında yapılan vergi barışına benzer bir düzenleme yapılması beklentisi var. Matrah artırımları düzenlenmeli ve gelir, kurumlar ve katma değer vergileri ile tevkif suretiyle alınan gelir ve kurumlar vergisinde uygulanmalıdır.

İşletmede mevcut olmakla birlikte kayıtlarda görünmeyen emtia, kıymetli maden, ziynet eşyası makine, teçhizat ve demirbaşlar ile kayıtlarda görünmekle birlikte işletmede bulunmayan emtia, kasa mevcudu ve ortaklardan alacaklar stok ve stoksuzluk affı kapsamına alınmalıdır. Vergi yükümlülüklerini zamanında yerine getiren mükellefleri ödüllendirmek ve teşvik etmek amacıyla, sosyal sigortalar primindeki 5 puanlık indirime benzer bir uygulama yapılması yerinde olacaktır.